FACTORES MACRO ESPAÑA Y NUEVAS LEGISLACIONES EN EL MUNDO

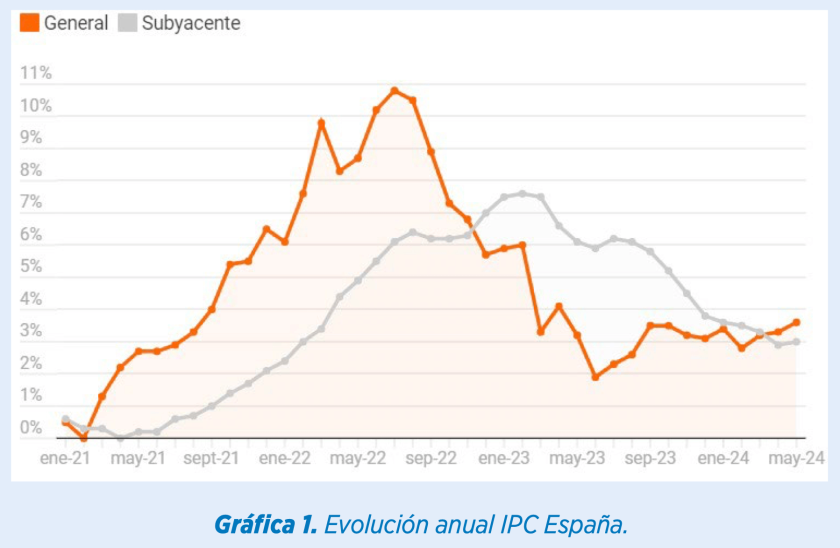

El Índice de Precios de Consumo (IPC) en España subió un 0,3% en mayo, elevando la tasa interanual al 3,6%, el nivel más alto desde abril de 2023, mientras que la subyacente subió hasta el 3%. El aumento se debe al encarecimiento de la electricidad tras la subida del IVA y a una menor reducción en los precios de los carburantes (INE). La reducción del IVA de los alimentos sufre una prórroga en su aplicación de tres meses.

CaixaBank estima que los precios de los alimentos en España subirán más en 2024 y 2025 que en el resto de los países de la UE.

Los Estados miembro de la UE enfrentan una semana crucial en política económica tras la aprobación del nuevo Pacto de Estabilidad y Crecimiento. La Comisión Europea anunciará qué países estarán sujetos a procedimientos por déficit excesivo, incluyendo posiblemente a España, ya que es necesario llegar al 3% de déficit sobre el PIB.

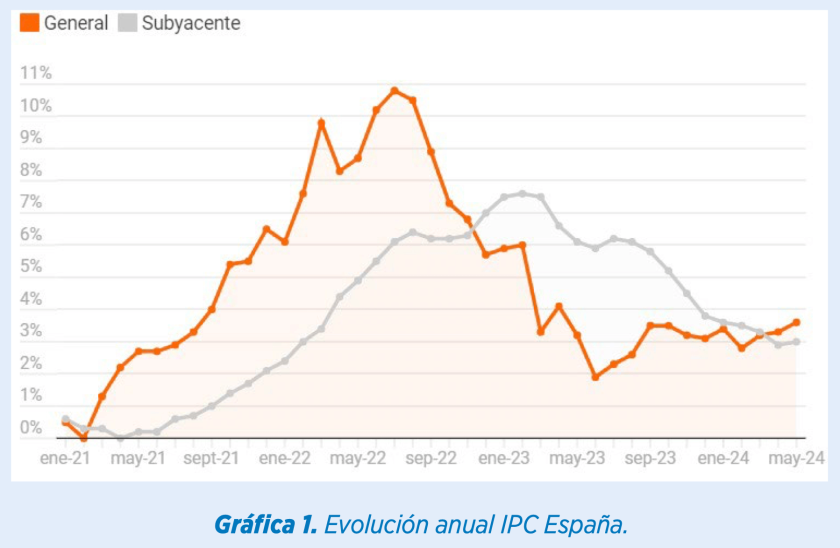

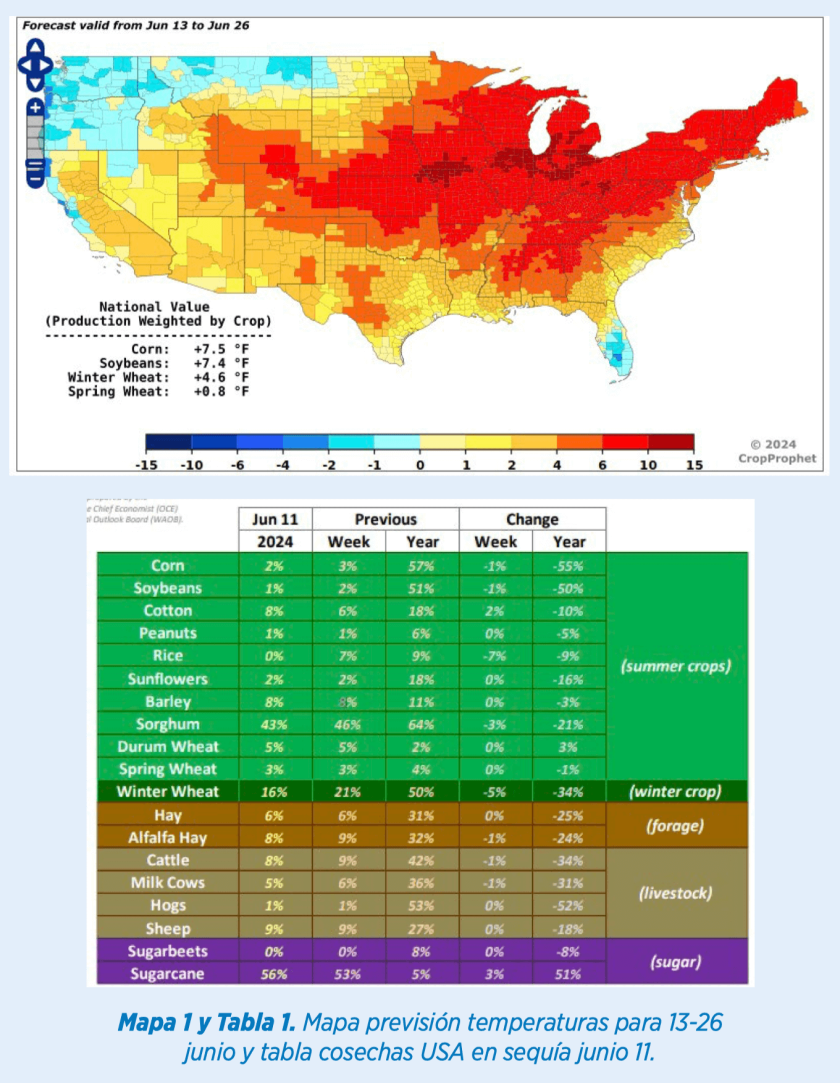

Tramitación de ley en Brasil que impone nuevas reglas sobre el uso de créditos fiscales afectando los precios pagados a los productores de soja y poniendo en riesgo sus inversiones. La nueva medida podría trasladar parte de la demanda de biocombustibles y extracción de soja a Argentina y EE. UU., debido a mayores costos impositivos y menores márgenes. Costes de producción por tm: Brasil: USD 6/bu. Argentina: USD 3,2/bu. – EE.UU.: USD 5,2/bu.

Varias empresas chinas han presentado una solicitud formal a las autoridades para que inicien una investigación ‘antidumping’ sobre las importaciones de cerdo europeo. Esta medida podría impactar significativamente a España, en respuesta a los aranceles que la Unión Europea ha impuesto a los vehículos eléctricos chinos.

ACTUALIZACIÓN CLIMA Y PRODUCCIÓNES. PRINCIPALES REGIONES.

ESTADOS UNIDOS

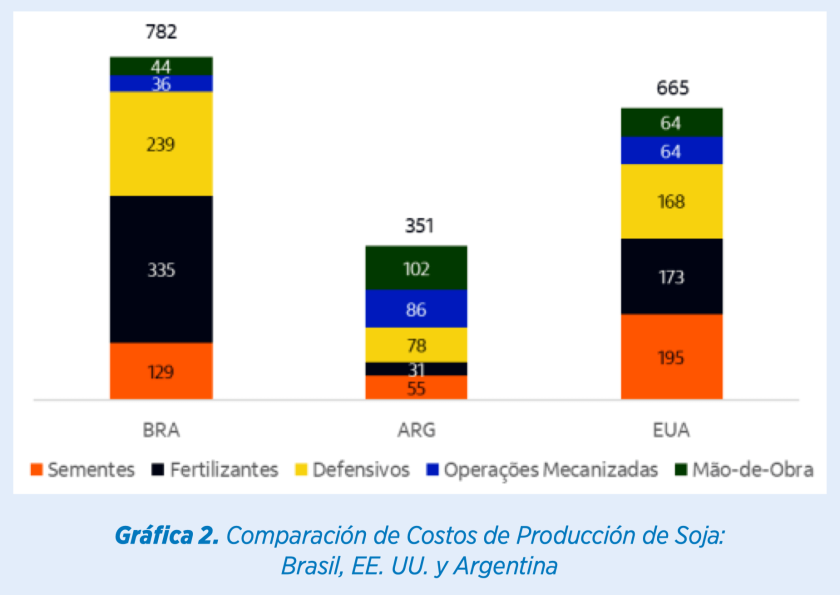

La siembra de maíz está prácticamente finalizada. Las condiciones del Trigo de Invierno en EE. UU. se sitúan en un 47% bueno/excelente, un -4% inferior a la estimación anterior, pero muy por encima del año pasado.

Anomalías de temperaturas excesivamente altas en la segunda mitad del mes de junio que pueden afectar a las condiciones de cultivos de maíz y soja, con un 74% bueno/excelente y un 72% respectivamente, hay que estar muy pendientes de ello puesto que puede ser una de las palancas alcistas para el mercado global.

El Centro de Predicción Climática de USA estima que las probabilidades de que La Niña se establezca entre julio y septiembre alcancen el 65% mientras que para finales del año un 80%.

EUROPA, RUSIA Y UCRANIA

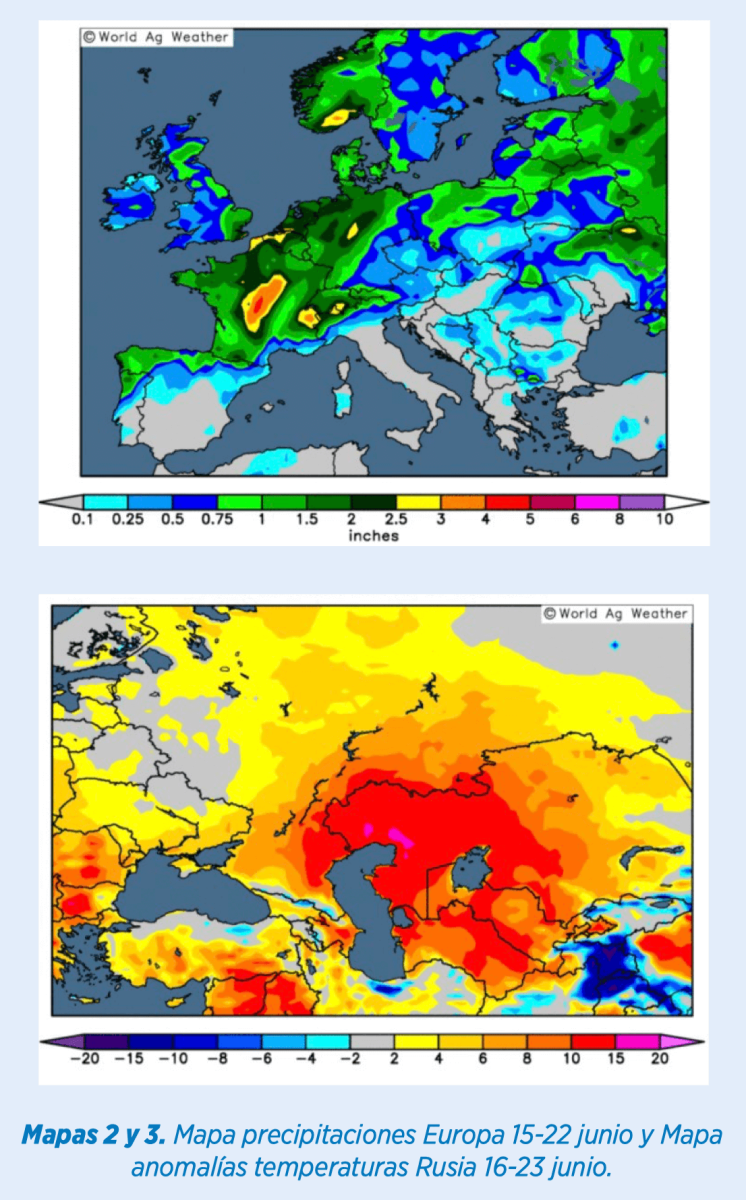

El clima ha permitido una recuperación de las producciones en sur de Europa, en concreto en España y Portugal, con algo de exceso de lluvias en el centro del continente que puede afectar a las calidades finales de los trigos harineros y cebadas malteras, provocando en algunas zonas germinación de los granos.

En Francia, la calidad del trigo blando ha descendido al 62% en categoría excelente/buena, mientras que se mantiene en un 63% para el trigo duro, sensiblemente por debajo del año pasado.

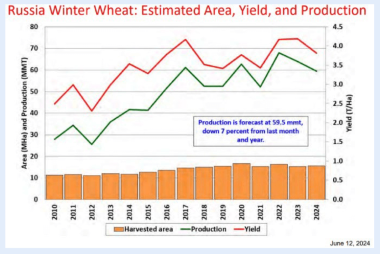

Rusia enfrenta una crisis climática en la región de Rostov, en emergencia por sequías y heladas. Entre 15-30% de los granos de invierno están dañados, afectando 1 millón de hectáreas. Las lluvias en las próximas semanas son cuestionables y las altas temperaturas pueden empeorar la situación en Rusia y Ucrania.

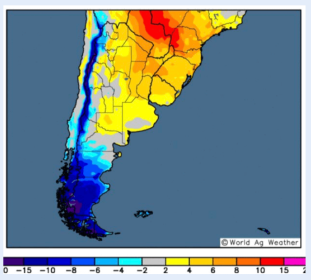

SUDAMÉRICA Y CHINA

En Argentina y Brasil se pronostica un aumento de las temperaturas para las próximas semanas con lluvias leves. En Brasil la primera cosecha de maíz 82% avance y la safrinha empieza a plantarse, progreso del 4%. Se mantienen diferencias importantes en las estimaciones de cosechas de las distintas casas de análisis: 114 MmT (CONAB) frente a 122 MmT (USDA) con la cosecha de maíz brasileño.

En China, las principales regiones de cultivo de maíz, Hebei y noreste del país, sufren una sequía histórica y temperaturas récord que han llevado al gobierno a declarar un escenario de emergencia. El deterioro de la cosecha puede tensionar el comercio internacional por una mayor demanda asiática.

POSICIONES DE LOS FONDOS DE INVERSIÓN

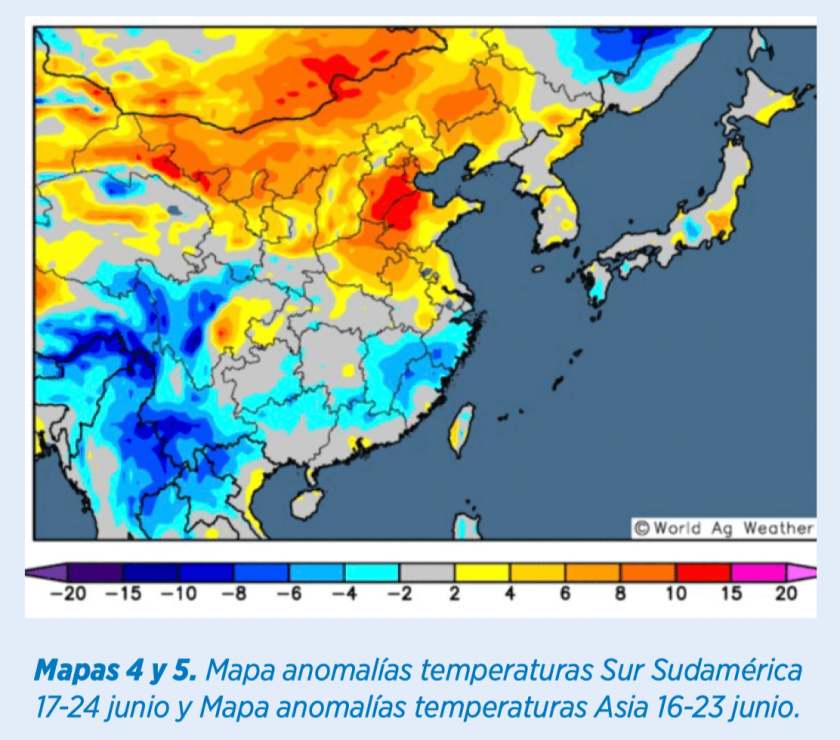

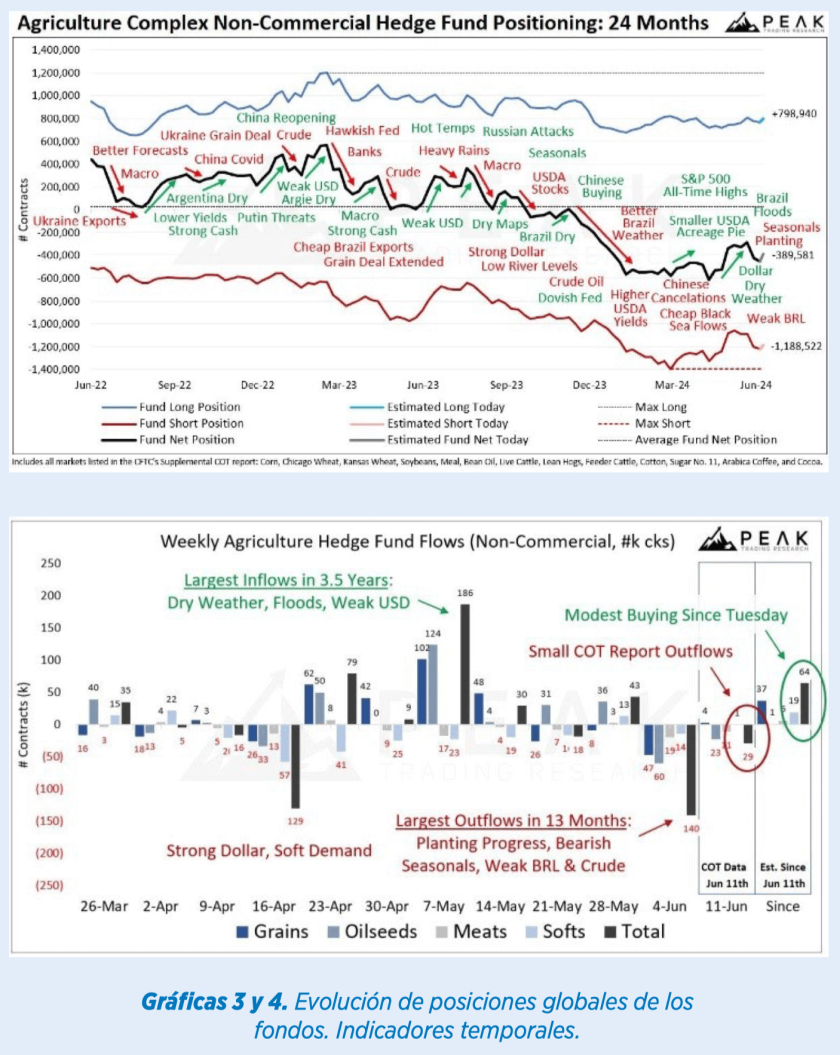

Tras la compra récord de los últimos tres años y medio de 186 mil contratos, los fondos han ido estableciendo durante las últimas semanas una ola de ventas, un total de -140 mil contratos (4,8 millones de dólares) favorecidos por la confianza de unas buenas cosechas en el verano. Los fondos están con posiciones cortas de -390 mil contratos (-7,5 millones de dólares).

Durante la semana que finalizo el 7 de mayo ocurrió la mayor venta en 13 meses para el complejo agrícola, desde entonces los fondos han vendido y comprado puntualmente a la espera de nuevas señales del clima, del entorno macro y de los informes trimestrales de superficie y existencias del USDA.

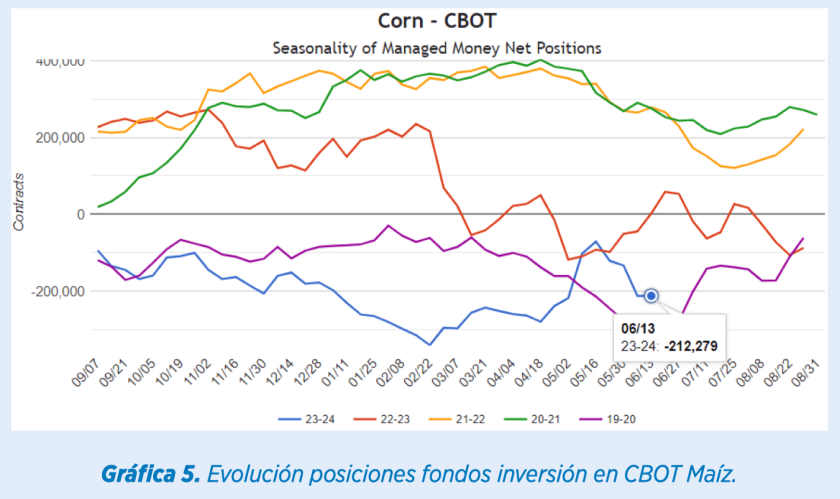

Posiciones Chicago a fecha 13 junio 2024

MAÍZ

Los fondos, desde el 20 de mayo, han sido vendedores netos de -141,1 mil contratos de maíz, equivalente a 17,9 millones de toneladas. Ahora mantienen una posición corta de -212 mil contratos de maíz.

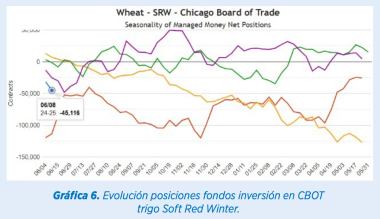

TRIGO

Los fondos administrados continúan con posiciones vendidas en -45,1 mil contratos de trigo de Chicago. Desde el día 9 de mayo los fondos fueron vendedores netos de 16,8 mil contratos de trigo equivalentes a 2,2 millones de toneladas.

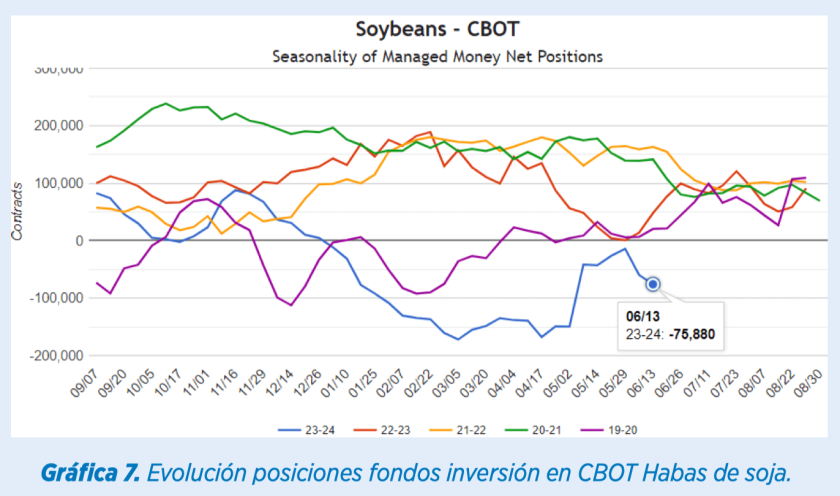

COMPLEJO DE SOJA

Tras las compras récord ocurridas en el mes de mayo, donde llegaron a tener una posición vendida de -14 mil contratos de habas de soja, los fondos han vendido un total de 61,6 mil contratos, equivalentes a 8,3 millones de toneladas. Ahora mantienen una posición corta de -75 mil contratos de habas de soja. Hay que estar pendientes de la nueva legislación en Europa y Brasil.

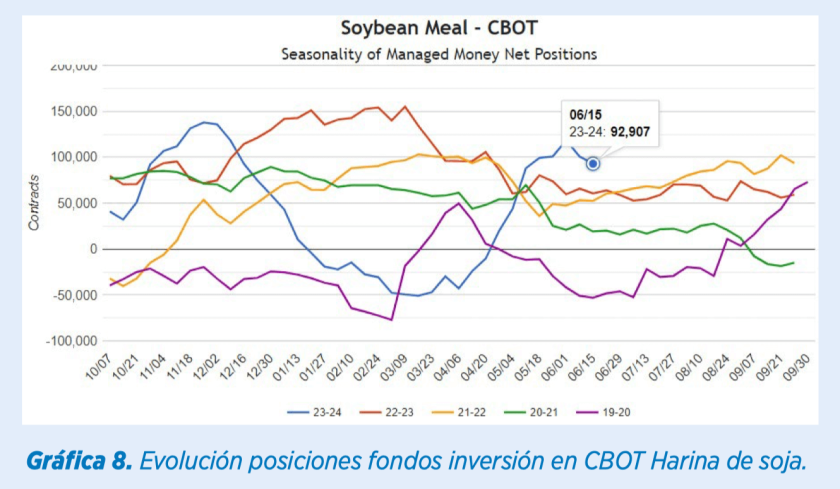

Tras construir los fondos una posición larga en mayo de 118 mil contratos de harina de soja, desde el día 1 de junio han vendido 25,3 mil contratos equivalentes a 2,3 millones de toneladas.

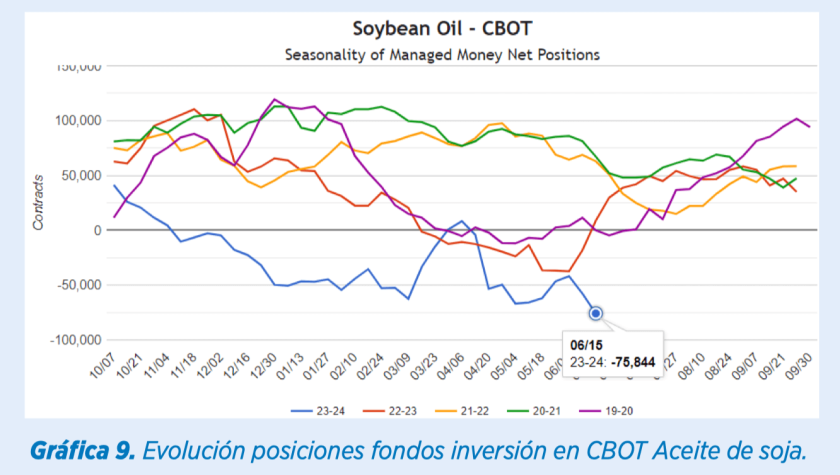

Las posiciones en aceite continúan cortas y los fondos desde mediados de mayo han operado condicionados por la incógnita de las nuevas regulaciones y el menor valor del petróleo. Ahora estimamos que tienen posiciones vendidas en 75 mil contratos de aceite de soja.

DÓLAR Y MERCADO ENERGÉTICO EN EUROPA

El dólar se sitúa en 1,0738 vs el Euro tras conocerse que la Reserva Federal estadounidense solo previera un único recorte para finales de este año y la incertidumbre generada tras las elecciones europeas. La inflación estadounidense se enfrió en mayo llegando al 3,3%.

Putin prolonga la prohibición de exportar crudo a los países que apliquen un tope a los precios del petróleo ruso.

Nuevos informes de la Agencia Internacional de la Energía (AIE) sitúan el pico de demanda mundial de barriles de petróleo en los próximos años en 106 millones de barriles al día. La AIE prevé un colapso del mercado antes de 2030, la OPEP un auge. Podemos acabar el año con excedente en las reservas de petróleo mundiales.

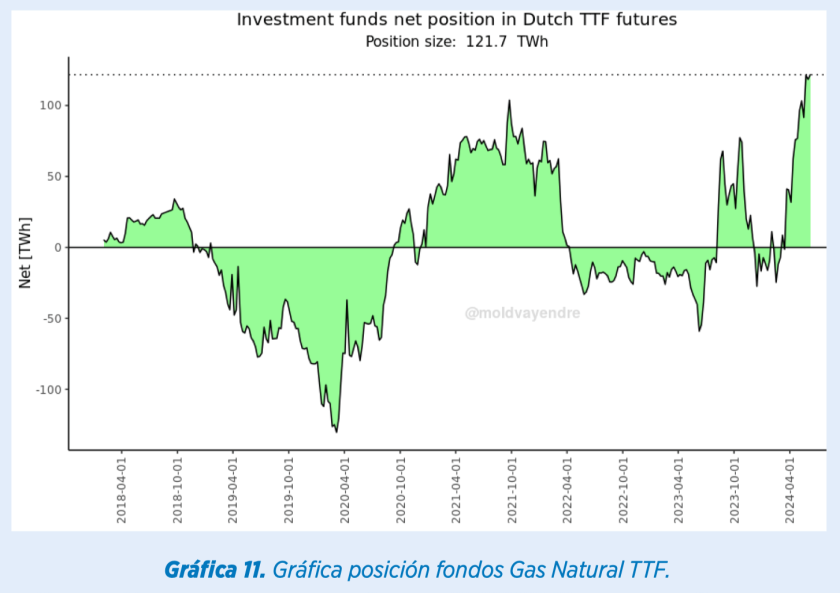

En el mercado energético de EU predominan los factores bajistas. La producción de carbón en el mix energético está en caída libre fruto de las políticas de cero emisiones carbono, mientras que la producción de gas no muestra aumentos y continua en mínimos. Se espera que a finales de noviembre los almacenistas de gas europeos estén completos. Destacar que existe un riesgo alcista por el posicionamiento récord de los fondos de inversión en futuros de Gas Natural pudiendo ver volatilidad en el precio de la energía los próximos meses.

Principales granos mundiales

Trigo

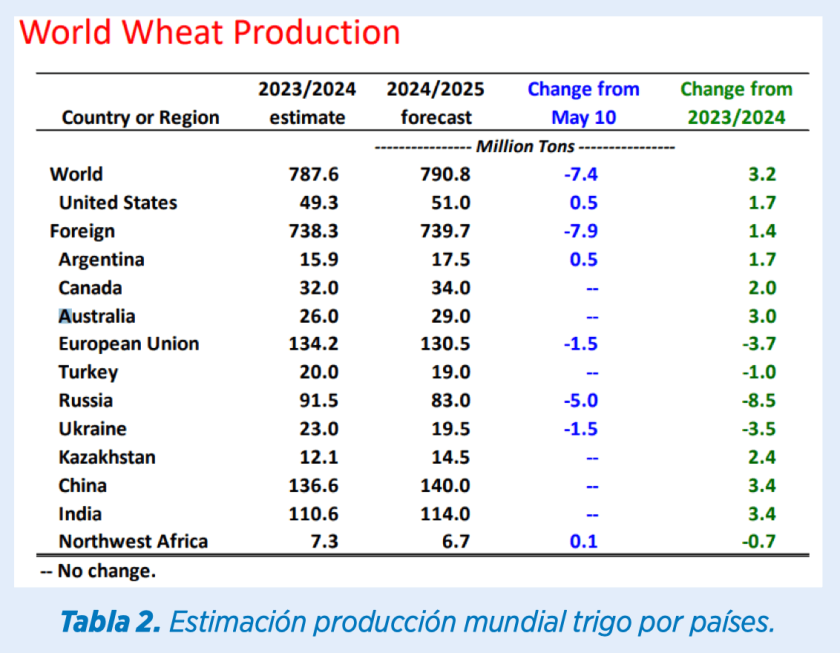

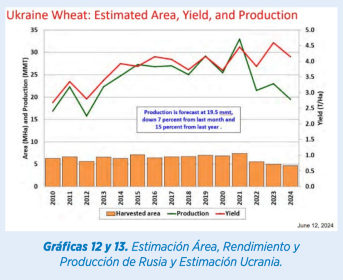

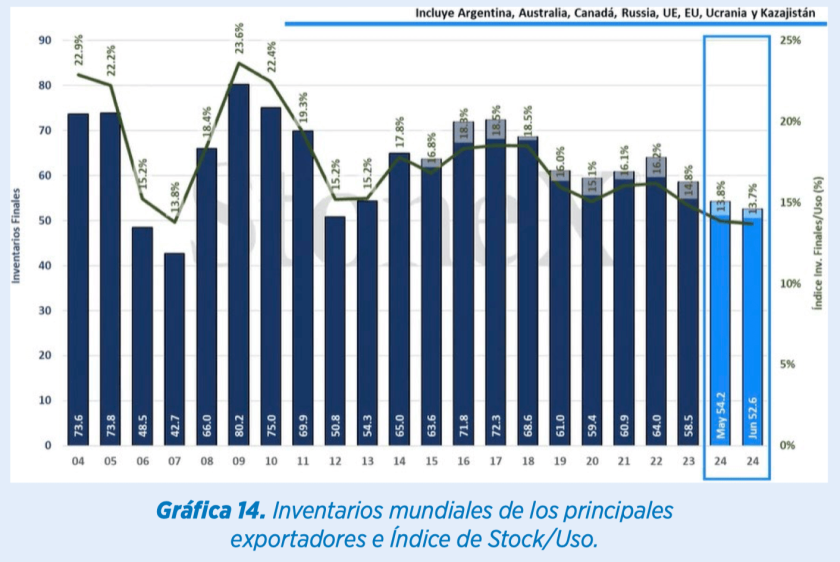

Como era de esperar, tras los eventos climáticos en Rusia, Ucrania y parte de Europa, la producción mundial estimada por el USDA en su último informe de junio cae 7,4 Mtm, hasta los 790,8 Mtm. Existen diferencias en las estimaciones de Rusia, SovEcon redujo su cosecha a 80,7 Mtm y es posible que puedan revisar nuevamente a la baja cuando entren en campo las máquinas y vean la realidad del daño sufrido.

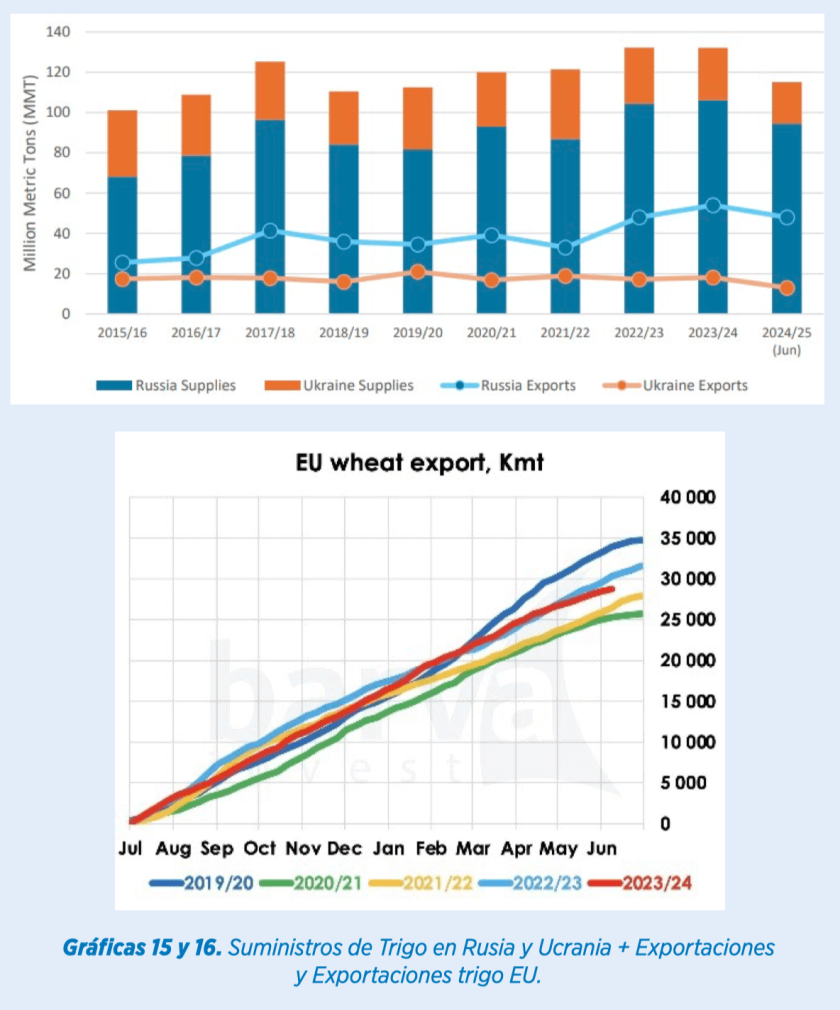

A pesar de que la reducción de producción en algún país, como Francia (y UE total), donde el volumen se espera un 6% menor en comparación del ejercicio anterior, el rendimiento total del trigo en Rusia también se reduce un 7% respecto al año pasado y en Ucrania hasta un 15%. La recuperación en otras regiones, como Argentina, Canadá, EE. UU., China e India, nos pueden situar en un volumen mayor en el planeta.

Hay que tener en cuenta que los informes del USDA incluyen la producción estimada de la zona de Crimea para Ucrania.

El uso del trigo en alimentación humana, animal y en forrajes, se reduce por las fuertes subidas de precios de las últimas semanas y en consecuencia el consumo global cae en 4,4 Mmt, alcanzando los 798 Mmt. Pierde competitividad en el mercado y se ve desplazado por otros cereales sustitutivos.

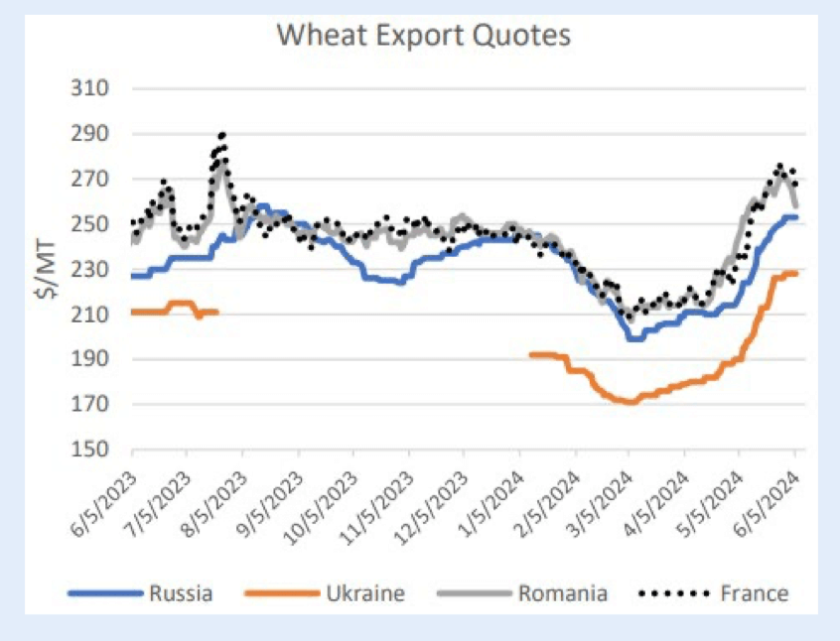

Para 2024/25 la situación de la oferta rusa no es favorable. Con una reducción en su producción y unas reservas de trigo un 11% menores respecto al año pasado, se espera que Rusia reduzca sus importaciones a 48 Mmt. La reducción rusa coincide con una cosecha en Ucrania por debajo del promedio de 5 años y con las existencias iniciales más bajas de los últimos años.

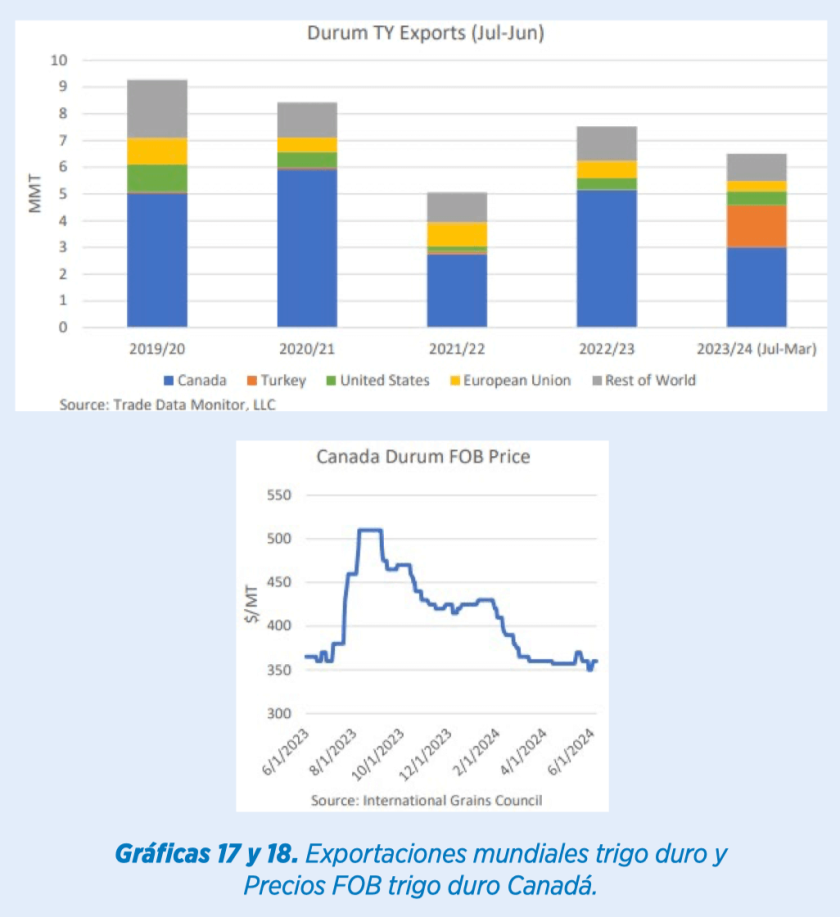

Se espera que Canadá vuelva a ser un agente importante en la exportación de trigo duro para 2024/25, con un aumento del 36% de la producción respecto al ejercicio anterior hasta los 5,5 Mmt. En términos FOB, el trigo duro canadiense bajó un 30% hasta los 360$ por tonelada.

A nivel global, las expectativas de menores suministros exportables de Rusia y Ucrania y la posible demanda adicional de la India, están elevando los precios FOB en Rusia, UE, Argentina y Australia, mientras que bajaron en Canadá y USA. En España, los precios en puerto se han mantenido respecto al mes pasado, encontrando un 227 €/tm para el período agosto/ diciembre. En cambio, Matif experimenta una caída de 39€ en las últimas semanas para el trigo de septiembre.

Maíz

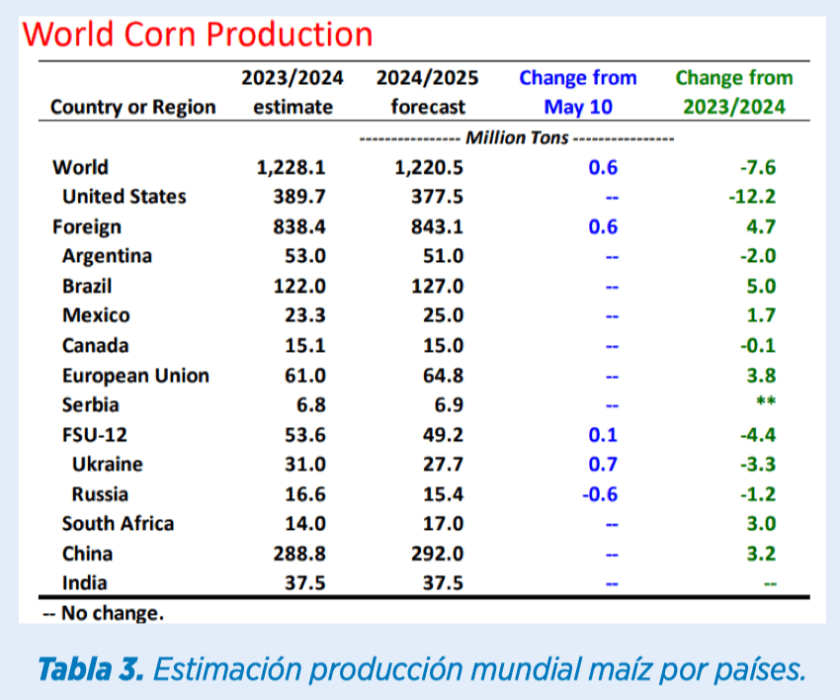

Según las últimas estimaciones de COCERAL, se mantiene el crecimiento en producción en Europa para 2024, siendo Francia y Rumania los mayores productores.

Cabe destacar que, según la Federación Europea de Fabricantes de Piensos (FEFAC), se espera en Europa una reducción del 0,3% en la fabricación de piensos motivo de cambios regulatorios y políticas ambientales.

En materia de exportación para 2024/25 destacamos la reducción generalizada entre los principales ofertantes de maíz, en especial de Rusia con un 16% menos, y el aumento de USA hasta los 55,8 Mmt. En EU la temporada de exportación de maíz perderá fuerza a principios de julio, cuando los exportadores comerciarán con colza y cebada recién cosechada.

En materia de exportación para 2024/25 destacamos la reducción generalizada entre los principales ofertantes de maíz, en especial de Rusia con un 16% menos, y el aumento de USA hasta los 55,8 Mmt. En EU la temporada de exportación de maíz perderá fuerza a principios de julio, cuando los exportadores comerciarán con colza y cebada recién cosechada.

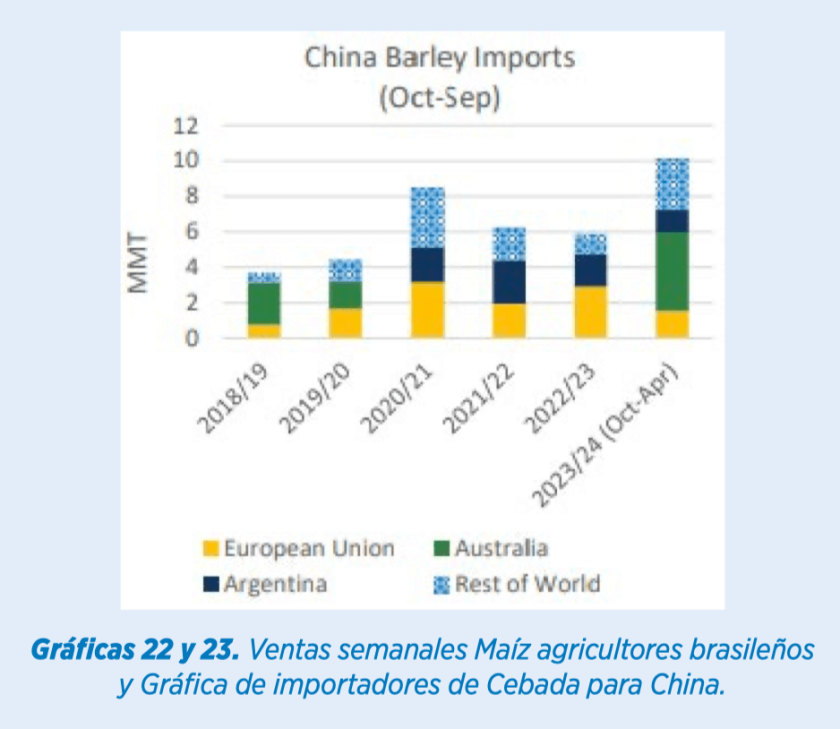

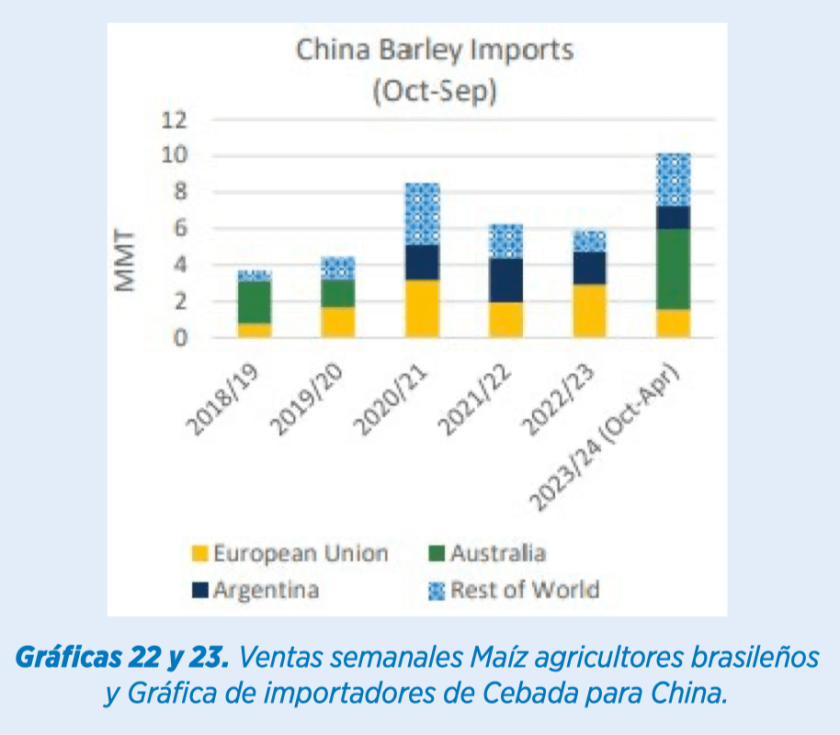

Se espera que China, importador número uno del mundo y segundo productor de maíz, aumente su demanda en el mundo motivado por los eventos climáticos sufridos. Además, en materia de cebada, se espera que Australia tenga mínimos en exportación para China, haciendo que la UE vuelva a ser un actor importante.

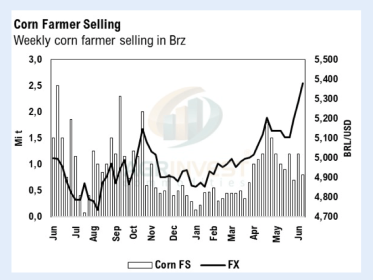

En cambio, la exportación de maíz en Brasil ganó cierta velocidad la semana pasada pero lejos de años anteriores. El tipo de cambio en Brasil es el más alto en un año y el mercado tiene en cuenta el posible deterioro del escenario fiscal interno provocado por los recortes de incentivos a productores. Con ello, hubo hasta 800 mil toneladas en ventas de agricultores brasileños, provocando una disminución de las primas y mayor oferta en julio y agosto.

El uso estimado de maíz en el mundo para 2024/25 vuelve a alcanzar niveles récord de 1222 millones de toneladas, impulsadas por un mayor uso en alimentación humana, animal y fabricación de forrajes.

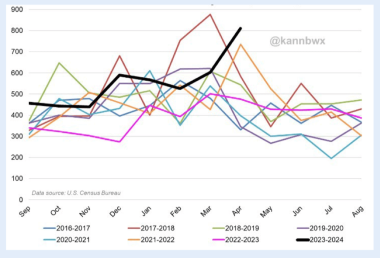

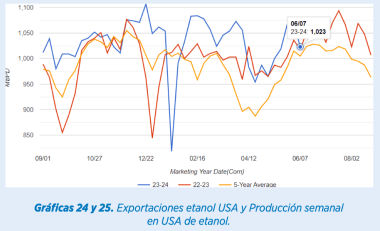

El informe USDA de junio mantiene el uso de 138 Mmt de maíz para producción de etanol en USA en 2024/25, mientras que las exportaciones americanas de etanol en abril fueron las segundas más altas en su historia. La producción de etanol en USA sigue en ascenso y en mayo Brasil vendió un barco de 25 millones de litros de etanol a USA para su nueva planta de producción de Combustibles para la Aviación Sostenible (SAF).

Por su parte, para 2024/25, Brasil pretende destinar 17 Mmt de maíz nacional para uso de etanol, un crecimiento del 30% respecto al año pasado.

A nivel de precios el maíz debería empezar un curso bajista. Si nos fijamos en el histórico de las liquidaciones diarias estamos cerca de una caída brusca. En Matif experimentamos una caída de 21€ en las últimas semanas para el maíz de octubre.

Los precios en puertos del mundo disminuyen por las buenas proyecciones de cosechas y de clima, a excepción de las ofertas ucranianas por una fuerte demanda de exportación y una disminución de su stock final. En puertos peninsulares, para disponible se sitúan en 215 €/tm almacén y entre 217 €/tm para el período agosto/diciembre.

Complejo de soja:

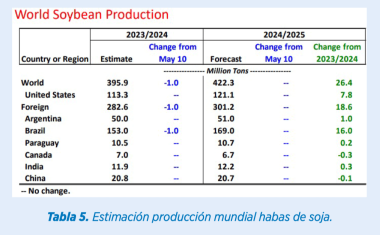

Pocos cambios en las estimaciones de producción mundial de soja para 2023/24. Se mantiene estable tras la reducción de 1 Mmt en Brasil motivo de las inundaciones del estado Río Grande do Sul. Siguen existiendo diferencias entre CONAB (147,4 Mmt) y USDA (153 Mmt) para la producción estimada de soja.

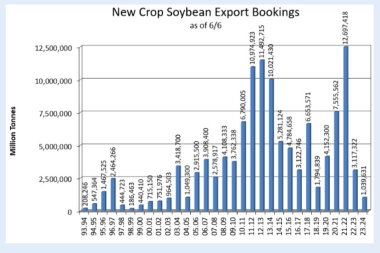

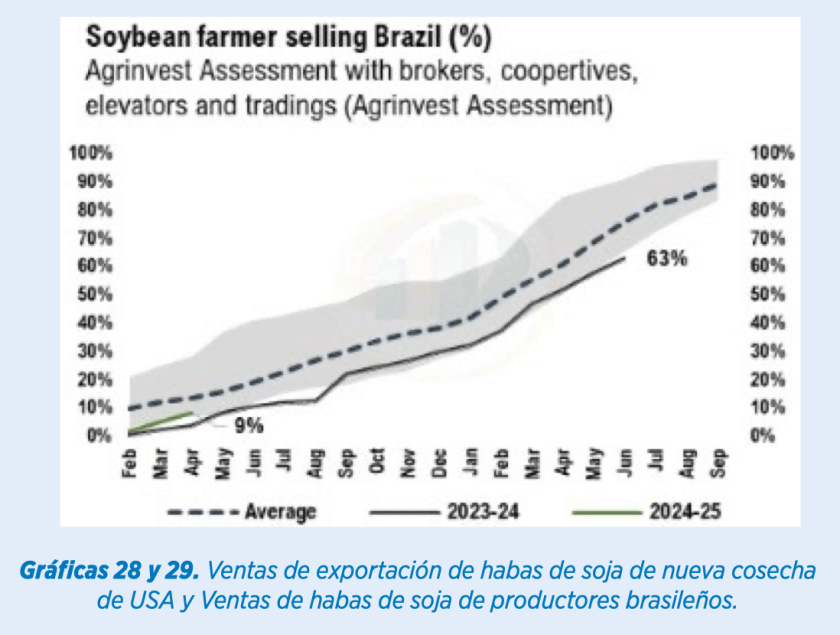

La consecuencia de la proposición de la ley fiscal en Brasil es que la soja brasileña para agosto CFR China acaba de volverse la más cara y esto ha beneficiado a los exportadores estadounidense que estaban sufriendo la peor ventana de ventas de nueva cosecha de los últimos 19 años. China, que no había comprado nada en USA hasta el momento, realiza su primera compra de 104 Mmt de habas. Los exportadores brasileños anticiparon sus ventas aprovechando la curva invertida del CFR de China previa a la proposición de ley.

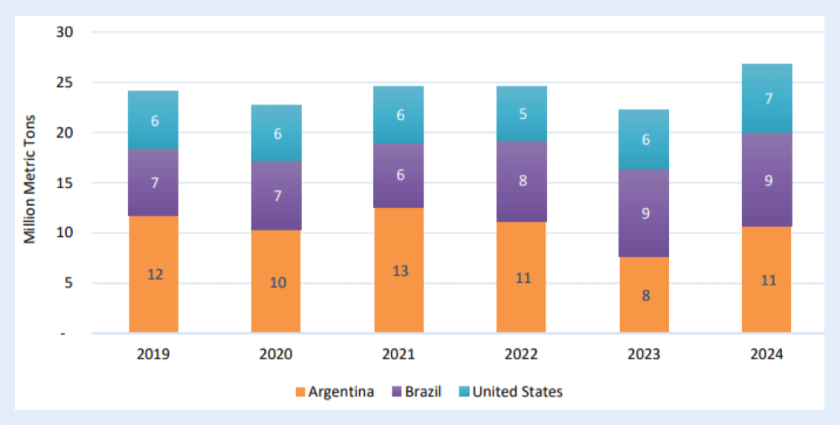

Entre enero y mayo de 2024, las exportaciones conjuntas de harina de soja de Argentina, Brasil y Estados Unidos alcanzaron casi 27 Mmt, un 20% superior al año anterior. EE. UU. elevó sus exportaciones de harina de soja un 16% de enero a mayo respecto al año anterior, gracias a una menor competencia inicial de Argentina. En Brasil se han alcanzado niveles récord en procesamiento de soja.

El precio del aceite de soja de EE.UU. ha disminuido, y se espera que en 2024/25 sea un exportador neto, con una producción récord. Esto se debe a la reducción en la proporción de aceite de soja utilizado en biocombustibles, impulsada por un mayor uso de otras materias primas incentivadas por políticas verdes.

En cambio, las primas del aceite de soja en Argentina alcanzaron su punto más alto desde julio de 2022 por unas lentas ventas de los agricultores, falta de gas natural y la necesidad de llenar buques previamente contratados para la exportación.

Los precios de la soja para los principales exportadores han disminuido desde el último informe WASDE debido a una mejora en las siembras en Estados Unidos y amplias proyecciones de oferta global.

Precios actuales Harina Alta; 450 €/tm julio Huelva, 425 para agosto/diciembre, muy parecidos a los del informe pasado.

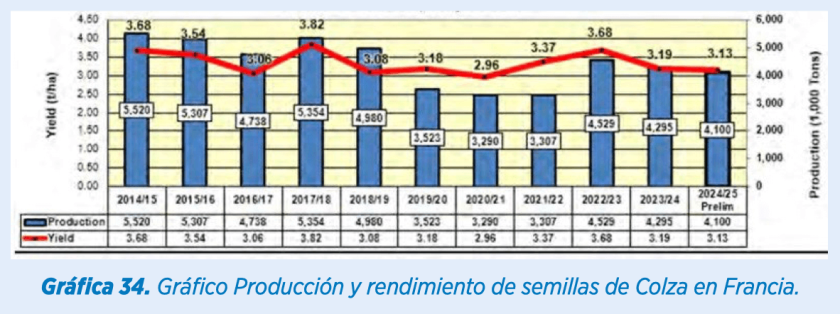

La producción mundial de oleaginosas para 2024/25 se estima en 685,8 millones de toneladas, una disminución de 1,3 Mmt debido a una menor producción de colza en Australia y la Unión Europea, la reducción en el área cosechada y en el rendimiento los responsables.

Las importaciones de harina de girasol aumentaron en la UE desde el inicio de la temporada hasta el 4 de junio un 16%, a 2,98 Mmt.

ESPAÑA, ESTIMACIONES DE COSECHA Y SITUACIÓN GLOBAL

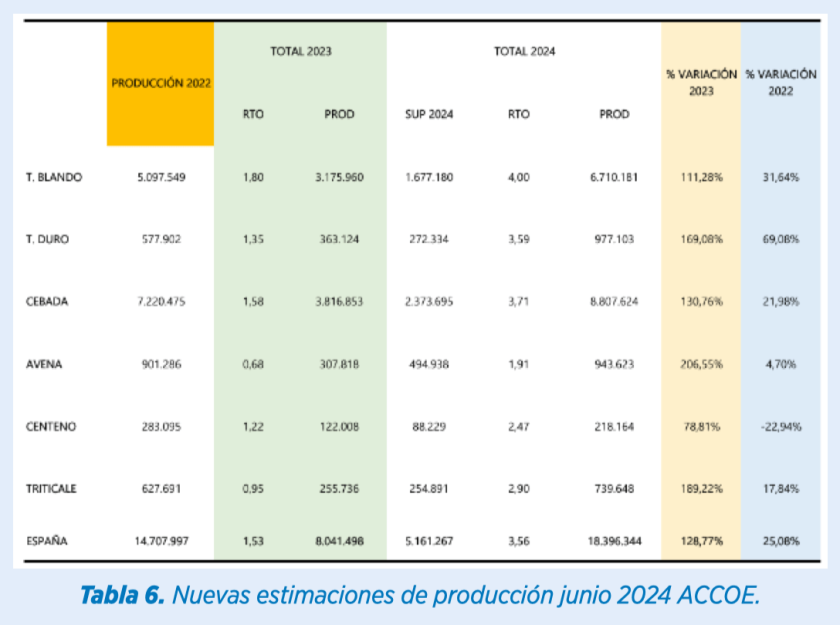

Las lluvias y buenas temperaturas registradas en meses pasados han permitido tener una mejora considerable en los rendimientos esperados comparados con los dos últimos ejercicios. Por ello, se están revisando al alza las estimaciones de producción, como las de la Asociación de Almacenistas (ACCOE), con un incremento en la producción del 128% respecto al año pasado.

En España, las tareas de recolección en Andalucía están terminando mientras que en Extremadura van al 25% y en Ciudad Real en torno al 45%. En zona Sevilla, los primeros rendimientos de cebada se sitúan en torno a 4,2 tm/ha y de trigo blando a 3,61, mientras que en Badajoz se sitúa la cebada en 4,5 tm/ha y al trigo blando en 4,2 tm/ha.

En los puertos tenemos una gran reserva de maíz, menos de trigo, y casi nada de cebada. Esto es comprensible dada la proximidad de la nueva campaña y los altos precios de reposición de la cebada, comparables a los del trigo.

La disponibilidad y presión de cosecha obliga a los precios de cereales en el interior a competir en consumo con un descuento importante bajo la reposición de importación.

Las cebadas se operan en origen por debajo de los 200€, lo cual llevará a los agricultores a precios de liquidación por debajo posiblemente de sus costes de producción. Veremos si se provoca una retención de venta por parte de estos que haga repuntar precios.

El trigo menos descontado y quizás con menor liquidez de venta.

Los maíces fuera de consumo calculan en fábricas del interior a precio de reemplazo de puerto, pero no entran en consumo.

Comienza la disponibilidad también de productos alternativos como guisantes, leguminosas, avena, triticales y centenos, que tendrán sin duda su protagonismo.

Materias Primas

Suscribete ahora a la revista técnica de avicultura

AUTORES

Enfermedad de newcastle: conociendo mejor al virus para tomar las mejores decisiones en el control: Parte I

Dra. Eliana Icochea D’Arrigo

Enterococcus cecorum: enfoque diagnóstico

Lorena Redrado Gomez Silvia Anía Bartolomé

Desde el procesado del pollo de engorde: ¡preparándonos para alimentar nutritivamente al mundo!

Eduardo Cervantes López

Serproavi inaugura su nueva sede central en Puente Genil con ambiciosos planes de crecimiento

Factores que afectan a la calidad del pollito: Parte I

Manejo para lograr una persistencia óptima después del pico de puesta

Sara Llorens Cardona

Factores y estrategias que ayudan a mejorar el confort térmico de las aves

Humberto Marques Lipori MSc. Zootecnia

Energía solar y bombas de calor para la climatización de naves avícolas: resultados experimentales del proyecto RES4LIVE

A. Gkountas Andrea Constantino D. Manolakos D. Tyris G. Meramveliotakis M. Goliomytis P. Bakalis

Actualización de costes en granjas de pollos

Gonzalo Arellano Peche

Granjas avícolas con historia: granja El Gallo Negro

José Antonio Mendizabal Aizpuru