La guerra en Ucrania sigue condicionando la situación de disponibilidad mundial

Un verano de volatilidad extrema

Durante los meses del verano en el hemisferio norte estamos teniendo un escenario de alta volatilidad en los precios de las diferentes materias primas para la alimentación.

Se van sucediendo una cadena de noticias que el mercado va comprando cada día y que hacen quebrar las posiciones especulativas. A su vez se reflejan en unos impactos arriba o abajo en los precios de los productos, pero no se consigue dibujar una tendencia en ningún sentido claro.

Imagen 1. Campo de cebada

Podemos esgrimir argumentos en el corto o medio plazo para defender esas tendencias con contundencia, pero dependiendo de los acontecimientos y del momento donde surjan tendrán diferentes consecuencias, lo cual, en el fondo, no aclara realmente que debemos hacer desde el lado de la demanda.

Fundamentalmente por que la demanda también se está viendo afectada por ciertos factores como el precio de los productos y el exceso de calor de este verano, manteniéndose más reducida que en años anteriores.

Esta sensibilidad a las noticias hace que los quiebros en las bolsas internacionales de Granos sean bruscos e inmediatos, y aderezados con un dólar muy fuerte que penaliza el cálculo de precios de este lado del Atlántico.

El entorno macro tampoco ayuda demasiado: los gobiernos ya han tomado las primeras medidas subiendo tipos de interés, como ya hemos comentado.

La guerra en Ucrania sigue condicionando la situación de disponibilidad mundial

Muchos países estamos afectados directamente por la situación del conflicto bélico, el cual parece que incluso está ya normalizado en las noticias, prácticamente como si no existiese. Pero sigue afectando, y de qué manera, a la situación global y en particular a los granos que ambos países exportan, y que en la actualidad tienen restricciones.

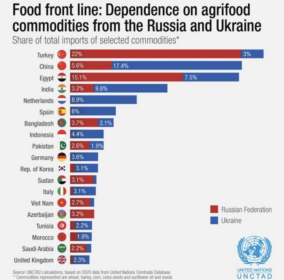

Gráfica 1. Dependencia en commodities por parte de los distintos países de Rusia y Ucrania

La producción de Trigo Ruso esta campaña se revisa al alza hasta los 95 millones de tm, lo cual es una cifra récord históricamente y que arroja un balance exportable de cerca de 50 millones de tm., aunque de momento no hay un canal legal ni ético para que pueda comercializarse en Europa.

Imagen 2. Trigo

Ucrania, gracias al corredor negociado por Turquía, está consiguiendo sacar un volumen semanal de maíz y trigo en torno a las 400 mil tm semanales, que sin duda han contribuido a la mejora de los precios, como hemos visto estos últimos meses, pero que es insuficiente aún para sacar el total del volumen exportable que tiene el país.

Imagen 3. Exportación de cereales

El ritmo de ventas entre trigo, maíz y cebada, como vemos en la columna verde abajo, es menor que en los últimos años debido al conflicto bélico. Pero aun llegando a los 2 millones de tm mensuales que calculamos puedan salir en agosto continuamos muy por debajo de lo posible.

Gráfica 2. Exportación de trigo, maíz y cebada mensual de Ucrania

Principales granos mundiales

Trigo

Lo más significativo en cuanto al trigo sería comentar que la cosecha en Rusia está siendo revisada por los analistas locales por encima de los 88 millones de tm., pudiendo alcanzar los 95 millones de tm.

Si este incremento se confirma finalmente tendremos un volumen que palíe, sin duda, el defecto producido por el exceso de calor en el centro de Europa, donde hemos perdido más de 6 millones de tm en relación a la producción del pasado año. Y compensa en parte la menor producción en Ucrania por la situación bélica.

Tabla 1. Balance de trigo en zonas productoras. UE, Rusia, Ucrania y total mundial.

El clima del hemisferio norte nos comienza a preocupar ahora, si cabe, en mayor medida, por las próximas siembras. Parece pronto para hablar de ello, pero los meses de septiembre y octubre son críticos para que unas decentes precipitaciones permitan acometer las tareas de cultivo en correctas condiciones.

Imagen 4. Sequía de las siembras

El problema es que partimos de base de una sequía prolongada en las principales zonas productoras de cereales, tanto en EEUU como en el centro y este de Europa.

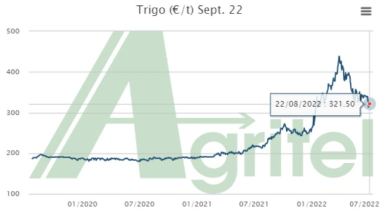

Gráfica 3 y 4. Evolución precio trigo Chicago, curva Mensual del último año y curva semanal del último mes.

Gráfica 5. Evolución precio trigo Matif Francia

Como vemos en los gráficos de evolución de precios, el recorrido a la baja desde final de mayo es importante, pero hemos entrado en este tramo de volatilidad en las últimas sesiones que no permite definir tendencias en el corto plazo.

El peligro está en que estacionalmente el precio del trigo a partir de septiembre suele comportarse de forma alcista una vez que se cosechan todas las superficies del hemisferio norte.

Maíz

Mientras Brasil y Argentina terminan ya con sus cosechas arrojando una buena disponibilidad final exportable en el hemisferio sur, en el hemisferio norte estamos muy afectados por el clima.

Imagen 5. Campo de maíz con ola de calor

Por un lado, EEUU ha tenido un clima seco durante las primeras semanas de agosto provocando dudas con la posibilidad de que los rendimientos pudiesen verse afectados negativamente. Las últimas noticias desde allí suponen una pérdida de -2 puntos porcentuales con respecto a la semana pasada, quedando en un 55% para la calificación Bueno-Excelente.

Europa continúa también con una ola de calor que parece infinita y que ha afectado negativamente, sin duda, a los rendimientos del maíz. En el último informe del USDA el recorte aplicado para Europa es de hasta 6,63 tm/ha de rendimiento lo que supone una posible pérdida del 16% del volumen total, unas -9 millones de tm., pudiendo ser mayor si el clima no mejora.

En España, el cultivo del maíz es en su totalidad un cultivo de regadío y, por ello, preocupan los recortes y limitaciones que se puedan producir en los riegos del Maíz durante la fase final del cultivo en el mes de septiembre. Esto podría provocar también un menor volumen de cosecha total.

Por otro lado la demanda global sigue contenida, con China menos activa de lo esperado para la campaña, así como esperando una importante cosecha local un año más. Aun así, la tercera semana de agosto sí ha realizado compras de nueva campaña en torno a 750.000 tm.

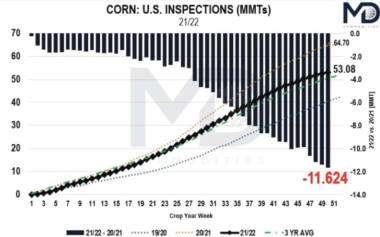

Gráfica 6. Gráfico de evolución de exportaciones de maíz desde USA.

Los precios del petróleo han bajado estos días por debajo de los 92 Usd/Barril y presionan nuevamente a la rentabilidad de producción de Ethanol, que por otro lado no se espera creciente junto a la menor demanda de Gasolina en EEUU debido a la recesión económica que se espera.

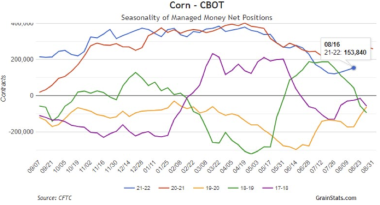

Los fondos de inversión, ya no tan largos como nos tenían acostumbrados, han vendido posiciones hasta los 154.000 contratos netamente largos, que sin duda también han ayudado para ver niveles de precios de reposición mucho más competitivos que el mes pasado.

Gráfico 7. Evolución de posiciones de los fondos de inversión de maíz en Chicago.

Cierto es que el cambio €/$, con un dólar ya por encima de la paridad, no nos ayuda para tener los mejores niveles de precio en la península, comparado con los que vimos los últimos días de julio. Quedando el maíz en torno a los 325-330 €/tm en puertos grandes peninsulares para el período septiembre- diciembre, que sin duda están liderando la demanda por parte de la fabricación.

Estos precios de reposición calculados para plantas de producción de alimento nacionales, obligan a los precios de las cebadas y trigos locales a competir nutricionalmente con el maíz.

Gráfica 8. Evolución precio de los futuros de maíz en Chicago

Semillas proteaginosas

En el caso de la Soja, como para Maíz, el clima seco y caluroso en EEUU ha generado dudas en cuanto al futuro de los rendimientos posibles en los acres sembrados. El estado de cultivos se sitúa en el 57% Bueno-Excelente con una bajada de -1 punto porcentual con respecto a la semana pasada.

La mejora del clima está relajando nuevamente el mercado unido a la noticia en China de la posible recesión económica, la cual ha llevado al gobierno a tomar la decisión de mantener tipos de interés para incentivar la economía en ese país.

Veremos próximamente las estimaciones del USDA en cuanto al estado de los cultivos, así como las que el ProFarmer tour publicará las próximas semanas, que sin duda mantendrán alerta a los operadores para ver si hay posibilidades de bajadas de precios en el complejo.

Parece que la volatilidad continúa instalada en el complejo de Soja, tanto en habas como Harina y Aceite, estacionalmente situados por encima de los niveles de las medias de los últimos años en harina y habas. Menos en Aceite, tras las bajadas del último mes y medio, pero sin duda aún en precios muy elevados.

Gráfica 9. Precios en Chicago de habas de soja

En la Unión Europea tenemos mayor disponibilidad de semillas alternativas, tanto de colza como de girasol, y en consecuencia de harinas proteaginosas. Los precios además están siendo competitivos, también motivado por la baja demanda que ha habido durante el verano de este tipo de productos.

Girasol

No es posible suplir esta campaña el defecto de producción en Ucrania y el calor excesivo tampoco ha permitido a la UE superar la producción del pasado año. Globalmente el mundo pierde cerca de -7 millones de tm, pero quedamos más expuestos ya que es Rusia quien supera la producción en 1,5 millones de tm.

Tabla 2. Datos de oferta y demanda de Pipa de Girasol.

España

El exceso de calor ya comentado ha provocado un descenso en la demanda de alimentación animal durante los meses de junio, julio y agosto, y ahora, con el descenso de temperaturas, está elevando nuevamente el consumo en granja.

Con las posiciones de agosto cubiertas en general y ese escenario de consumo, la demanda ha estado tranquila durante las primeras dos semanas del mes, sin embargo, estas últimas semanas se quieren cubrir las necesidades de septiembre coincidiendo con ese rebote internacional de precios debido al clima y al dólar tan fortalecido.

Cebadas suben desde los 325 €/tm origen Mancha o 330 €/tm zona Duero hasta los 334 y 338 €/tm salida, el día que redacto este informe.

Trigos mantienen un diferencial históricamente elevado sobre cebada por la diferencia proteica entre ellos, con un entorno de soja como el que nos encontramos. Han pasado de los 348 €/tm origen en Duero a los 360 €/ tm actuales.

Maíz, quizá, más complicado debido a la limitada disponibilidad por la situación de sequía acumulada y las dudas que puede haber para los riegos que necesita el cultivo durante el mes de septiembre.

Por ello, el maíz calcula desde puerto para todas las posiciones y todos los destinos. Ahora con disponible en puertos en torno a 343 €/tm permite esa subida de cebadas y trigos que comentamos en el interior.

Sin duda es conveniente, a partir de septiembre, tener una cobertura estratégica un poco más larga que un solo mes para estructurar bien los aprovisionamientos y tener mayor estabilidad en precios.

Imagen 6. Aprovisionamiento de cereales

Materias Primas

Suscribete ahora a la revista técnica de avicultura

AUTORES

Desplumado inteligente: minimizando la carne de espagueti y la rotura de alas mediante un mejoramiento del desplumado

Prof. Avigdor Cahaner

Programa Layer Longevity, ¿cómo conseguir que de forma recurrente tus lotes alcancen las máximas producciones?

Jon de los Mozos

Avicultura inteligente: maximiza tu eficiencia salvaguardando el mejor bienestar en tus gallinas

Y… ¿Si las tengo que encerrar?

Alberto Picchi Carmona

Los camaleones de las enfermedades aviares: Mycoplasma Synoviae y Mycoplasma Gallisepticum

Ellis Draaijer

Granja llave en mano: el impulso que necesitaba una historia con raíces

Gallibacterium Anatis, ¿secundario o emergente?

Alfredo Benito Zuñiga Lorena Redrado Gomez Silvia Anía Bartolomé Silvia del Caso Yagüe

Resumen reunión 49a del grupo de investigación en incubación y fertilidad

Edgar O. Oviedo-Rondón

Análisis de la evolución de las recomendaciones nutricionales para reproductoras pesadas

Dr. Luis Tavares

La evolución de una granja avícola familiar en el corazón de Lleida

Ampliamos horizontes con Juanfra Agropecuaria en Huércal-Overa

Notas sobre el estudio de opinión sobre la importancia del sector cárnico en españa

Avianza

Manteniendo Salmonella bajo control: un enfoque integral para la seguridad alimentaria en la producción avícola

Raquel Konrad Burin

Efecto de la higiene de la nave y del agua en el control de salmonella en reproductoras y canales de pollos de engorde

La mosca, un vector infravalorado en la granja avícola

Bioseguridad: El guardián de nuestras fronteras invisibles

Gonzalo Abad Juan Carlos Abad

Masterfly® Bait: Control eficaz de moscas hasta 8 meses

“La estadística es la herramienta que nos va a permitir utilizar todos los datos recopilados para la toma de decisiones”

Granjas avícolas con historia Granja Vella

José Antonio Mendizabal Aizpuru